中小民营企业并购的注意事项-财务经理学院

1、中小企业并购中的注意事项:标的质量、尽职调查、税、交易结构、资金、团队稳定、整合、企业文化、融资

2、Sogou传奇

3、企业为什么会并购——搜狗花落谁家

4、企业为什么要进行并购

并购的价值与意义(战略扩张OR战略防御)

– 进入新市场(区域扩张、应用领域扩张、进入新产品市场等)

– 获取关键资源(并购资源性公司)

– 获得关键能力(如腾讯游戏并购)

– 快速扩大规模

– 跑马圈地

– 避免价格战、补贴战

– 降低成本

– 提高竞争力

– 避免被打击

– 套现退出

– ……

5、高企的并购失败率

• 2015年宝能系并购万科失败

• 2005年明基BenQ并购西门子手机业务失败

• 2008年中铝并购英国力拓失败

• 2005年中海油收购美国老牌石油企业优尼科石油公司失败

• 2008年中国平安富通集团(Ageas)失败

• 2004年~2005年, TCL先后并购法国汤姆逊公司彩电业务和法国阿尔卡特的移动电话业务失败

• ……

6、某并购方的苦水:收购上市公司也会遇上黑天鹅!

某房地产公司收购某上市公司的控股权,进军制造业。入主后才发现原来的并购准备工作做得不够,不禁感慨收购上市公司也会遇上黑天鹅:

• 上市公司价格下跌,一点不奇怪,相当部分上市公司可能就值现在的这个价格——表面诱人的经营故事、光鲜财务数据后面,可能隐藏着许多窟窿

• 原来以为上市公司有审计、内控、信息披露,在财务上应该非常规范,所以在收购时没有重新进行全面、细致的尽职调查,而是主要审阅了过去的审计报告,结果入主好才发现原来公司还有好多窟窿,没办法,只好自己慢慢消化。

7、处理方式:会计差错更正

问题:应收退税款水分及其处理

A股份公司其他应收款应收增值税退税款金额 1,602.73 万元,上述应收增值税即征即退退税款确认在2016年当期及2016上期,但公司缴纳增值税款后,较长时间未能收到退税款,不符合《企业会计准则第 16 号-政府补助》 关于补贴收入的确认与计量的相关要求,公司按追溯重述法对前期报表进行了调整。

由于应收增值税退税款余额重大且追溯调整的评估涉及复杂且重大的管理层判断,因此我们将其作为关键审计事项进行关注

8、审计师的审计程序:

针对上述事项,我们执行的审计程序主要包括:

(1)检查了A公司2016 年及以前年度交纳增值税的原始凭证,并按财税〔2015〕 78号文件复核其计算过程。

(2)对主管退税的税务局进行走访,并对相关工作人员进行了访谈,了解公司未退税款的原因等。

(3)对主管退税的税务局进行函证。

(4)了解管理层对本事项追溯调整的决策过程,并检查相关的会议记录。

(5)与管理层讨论,评估管理层根据会计估计作出的对上述追溯调整会计处理是否恰当。

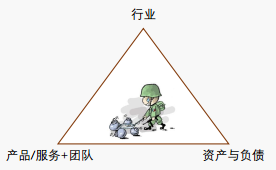

9、中小企业在并购中的定位

10、不一样的并购定位,不一样的核心利益关注

• 并购方核心利益:业务的可持续性,通常较为单一

– 尽职调查:摸清风险,确认业务基盘稳固与否?

– 交易结构:条款约束,确保核心利益诉求

– 融资结构:资金支持,为交易实施和并购整合保驾护航

– 并购整合:价值实现,融资结构可以接受多高的整合成本?

11、• 被并购方核心利益:依托平台、独立发展、现金收益?可能多样化

– 把握核心利益诉求

– 税收成本

12、尽职调查与并购风险

13、尽职调查不是审计,其重点是发现并购中的主要风险事项及其风险特征!审计与评估资产与负债的准确性是第二位的目标。

行业:

• 是否存在影响业务可持续性的重大系统性风险?

• 技术、消费者偏好、政策

• 竞争格局

14、产品/服务+团队:

• 直接影响未来的利润表、现金流量表

• 生命周期

• 团队稳定性

15、资产与负债:

• 真实性?

• 高估/低估原

16、交易结构设计与并购风险

交易结构设计:条款锁定风险

• Term sheet 应该有哪些核心条款?

– 直奔目标:估值+业绩对赌+交割进度

– 保护性条款(竞业禁止、创始人转股限制与股份回购、优先购买权(存量股)、跟售权、反稀释、股优先认购、清算优先权) ——兜住出口底线

– 公司治理(董事会结构、一票否决权) ——过程保障

– 公司战略方向控制(领售权、一票否决权) ——预防极端情况

– 团队激励约束(股权分期兑现、 ESOP计划) ——激励

– 一般利益保证:股息优先权、回购权(名股实债)、知情权、检查权

17、• 实务中如何把握

– 全部包含,还是有所取舍?

– 如何取舍?

– 什么情况下有的条款可以舍弃?

——准确理解条款背后的商业意图并准确使用

18、以“估值+业绩对赌”为例

19、业绩风险意味着可能的发展机会丧失

• 业绩对赌情况

– 证券时报、东方财富网统计信息:截至2016年7月31日,共有485家上市公司的712个并购项目处于业绩承诺期

– 426个项目业绩承诺完成比例在100%-120%,

– 166个项目未能如期兑现业绩,净利润为负值的项目28个

20、• 业绩不达标怎么办

– 有的承诺主体背弃契约精神开始耍赖

– 变更业绩对赌期限

– 变通业绩补偿手段

– 将逐年补偿变更为累计补偿

– 玩起失踪

– 期限内业绩掺杂水分

– 总额补偿业绩差额还是比例补偿?

21、• 业绩不达标怎么办

– 业绩对赌与经营控制悖论如何破解?

22、并购整合与融资结构风险

整合:矛盾与冲突

– 产权与财务

– 业务(客户、渠道、品牌、供应商、售后等)

– 管理(组织、制度、流程、领导风格等)

– 人力资源(征服者的优越感、被并购的自卑感,派驻人员的独立与冲突等)

– 文化

– 整合未达预期激发融资结构风险

23、被并购方的核心利益

24、平台

• 通过“水滴融入大海”实现未来成长性

25、独立性

• 借船出海

• 保证创业者对公司的控制权

套现收益

• 股权退出,关注现金收益、可变现股票收益、税收成本

26、收成本:必须迈过去的坎

国投中鲁混改卡壳税收成本?

– 重组方案: 国投中鲁拟向国投协力发展出售全部资产和负债,国投协力发展以现金作为支付对价;国投中鲁拟向江苏环亚全体股东以非公开发行股份方式,购买其持有的江苏环亚100%股权,江苏环亚预估值为20.50亿元,增值率261.13%。

27、– 重组进程

• 2014年5月31日开始筹划

• 2014年9月18日公布重组议案

• 2014年11月,江苏环亚实际控制人张惊涛(控股61.55%)签署《发行股份购买资产协议》

• 2015年2月13日,张惊涛传真告知存在可能导致公司重大资产重组方案调整或终止的重大事项

• 2015年2月27日,张惊涛告知无力承担约2.5亿元个税

• 2015年4月9日,国投中鲁终止重大资产重组

28、相关所得税、增值税法规

29、国投中鲁混改卡壳税收成本?

– 重组方案: 国投中鲁拟向国投协力发展出售全部资产和负债,国投协力发展以现金作为支付对价;国投中鲁拟向江苏环亚全体股东以非公开发行股份方式,购买其持有的江苏环亚100%股权,江苏环亚预估值为20.50亿元,增值率261.13%

30、国投中鲁混改卡壳税收成本?

– 重组进程

• 2014年5月31日开始筹划

• 2014年9月18日公布重组议案

• 2014年11月,江苏环亚实际控制人张惊涛(控股61.55%)签署《发行股份购买资产协议》

• 2015年2月13日,张惊涛传真告知存在可能导致公司重大资产重组方案调整或终止的重大事项

• 2015年2月27日,张惊涛告知无力承担约2.5亿元个税

• 2015年4月9日,国投中鲁终止重大资产重组

31、相关所得税、增值税法规

32、相关所得税、增值税法规

33、中小企业并购中的注意事项